本周四凌晨,白宫宣布了“两步走”的对等关税措施,且明确回答了三个关键问题,即向谁征税、税率是多少和什么时候生效,基本满足了市场对政策清晰度的期望。

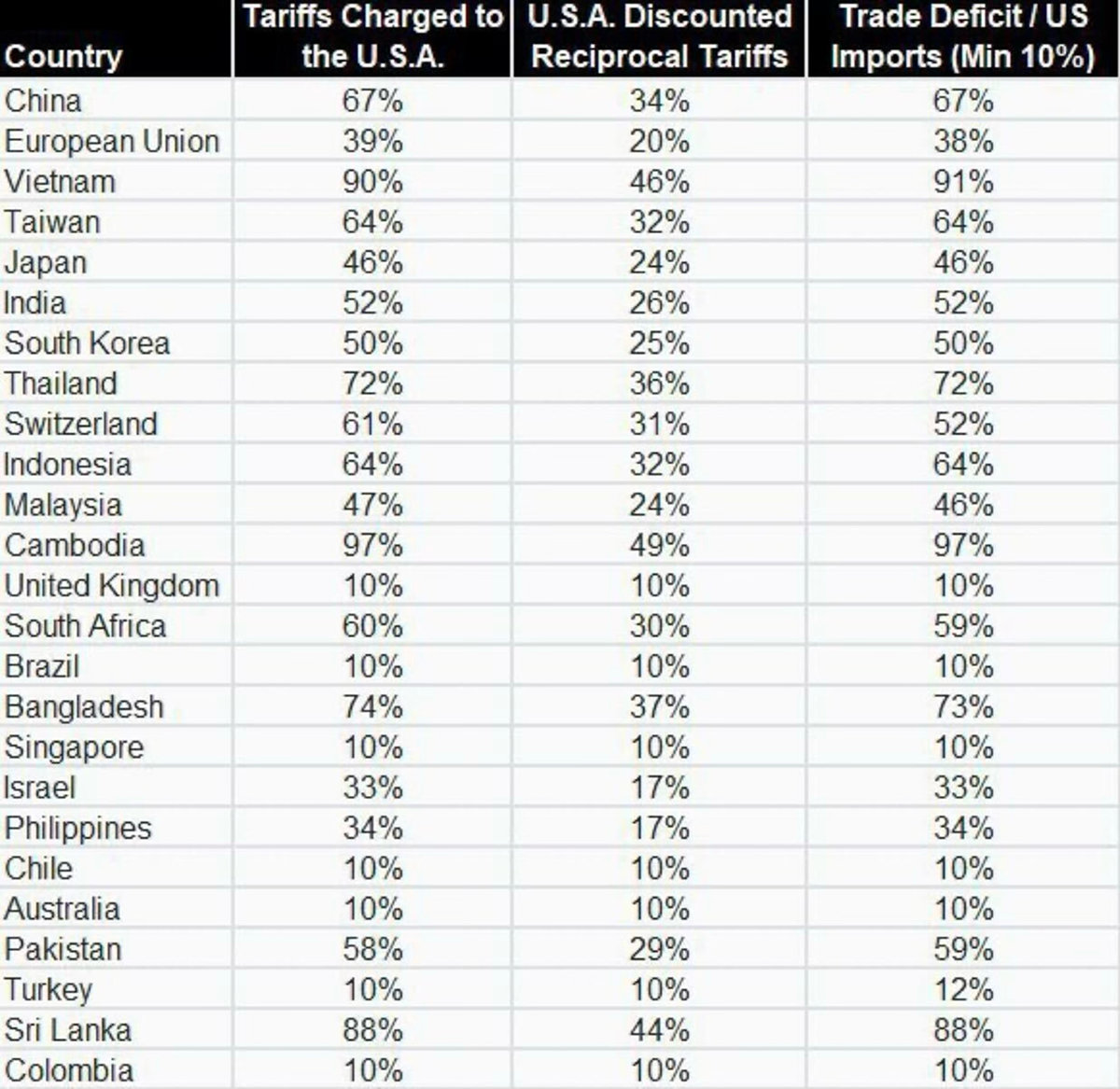

核心内容包括:从4月5号起,除加拿大和墨西哥外,对其他国家征收10%基准税;从4月9号起,按别国给美国加税的一半征收附加关税。这意味着欧盟要面临20%的关税,日本为24%,而中国加上之前的关税,税率高达 54%。

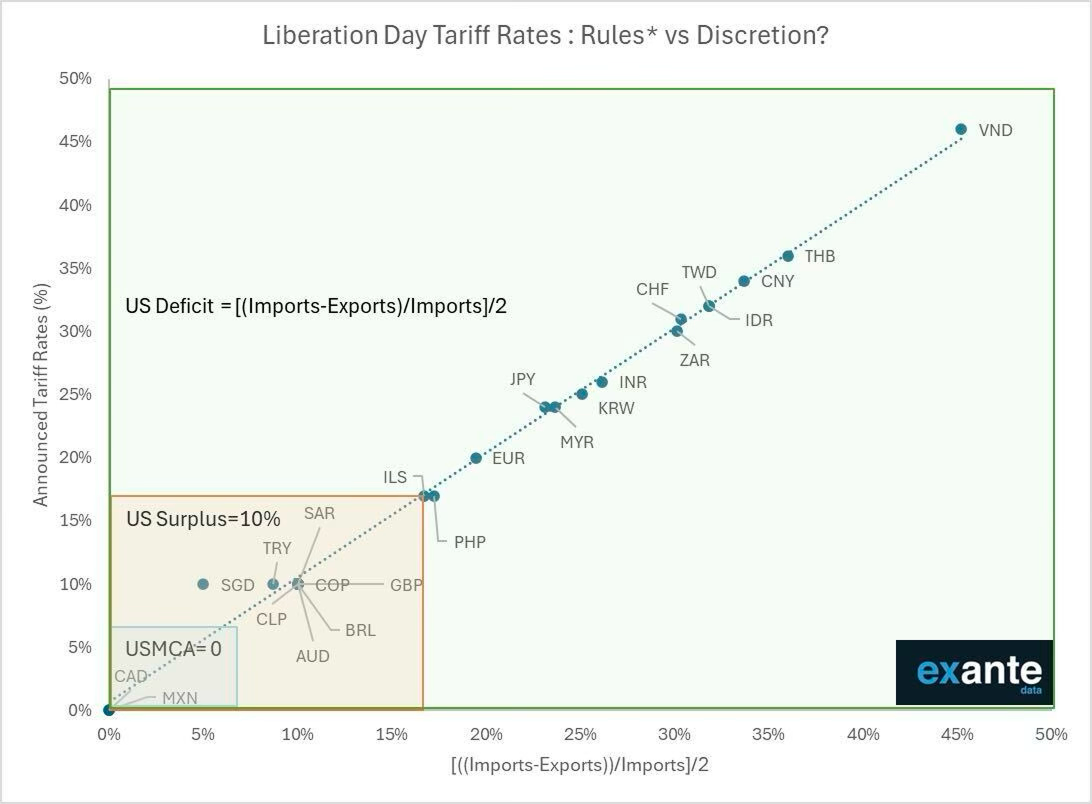

另外,美国政府采用的关税计算方法过于简单,以贸易赤字除以进口总额并征收 50% 关税,使得一些小型经济体的关税负担极端高企,增加了全球经济不确定性。

美国衰退风险升温,市场恐慌蔓延

鉴于谈判的时间窗口非常狭窄,税率比市场预期最悲观的情景还要糟糕,且税率定价的合理性有待商榷,市场情绪急转直下,跨资产波动度大幅提高。同时,针对市场反应,特朗普做出“一切进展顺利”的评价,也掐灭了“特朗普救市”的信念。

从政策目的来看,关税旨在减少贸易赤字、抵消国内减税政策、促进美国本土生产,并吸引外资。尽管高关税能在一定程度上缓解赤字压力,但会不可避免地增加美国企业的生产成本,特别是依赖进口原材料和零部件的公司,从而压缩盈利空间,拖累经济增长。本土化生产的推进同样面临成本挑战,且可能需要相当长的时间才能完成。

意识到美国难以化解赤字和增长的矛盾,市场对美国经济衰退的定价接近 50%,去风险化浪潮席卷全球。4 月 4 日,美国三大股指齐跌,其中纳指当日回撤接近 6%,创 2020 年 3 月以来的最大跌幅。日经指数、富时 100 和 ASX200等主要股指也经历了不同程度的下跌。

与此同时,被部分交易员视为避险资产的美元指数盘中跌破 102,对应其他 G10 货币走强,而一向稳健上涨的黄金也承受空头压力。黄金下跌可能是由于部分风险头寸爆仓引发强行清算,白宫未提及黄金关税导致部分买盘获利了结可以提供另一个潜在解释。

总的来说,目前交易员的关注点明显偏向关税带来的美国增长下行风险,而非通胀上行风险。美债全线反弹且短端领涨,更加直观地反映了市场的避险情绪。

美元美股:关注美国通胀预测和 25Q1 财报季

美元的下行趋势能否持续,关键在于掉期市场对美联储6月降息的预期。目前,市场预计美联储最终利率将接近3.17%,显著低于3%的中性利率水平。这一预期表明,为了避免经济衰退,美联储可能会放弃当前的限制性政策,转向更具刺激性的货币政策,从而对美元构成压力。

然而,美联储降息的最大阻碍在于5至10年期的长期通胀预期仍然居高不下。如果通胀预期进一步攀升,美联储可能不得不优先应对通胀压力,收紧政策甚至重新考虑加息,从而对美元形成支撑。

对于美国股市而言,鉴于关税可能削弱企业盈利,市场预计标普500指数的盈利预期或被下调超过10%。这使得即将到来的2025年第一季度财报季备受关注,投资者将密切关注企业高管对关税影响及应对策略的表态,来评估美股未来走势。

展望:关注以中国和欧盟为首的应对措施

随着美国对等关税措施的公布,市场一边期待是否有特朗普提到的“非凡的”提议,以启动关税谈判,一边开始定价各经济体的应对措施,其中中国和欧盟的动向格外令人瞩目。

鉴于中国目前10-15% 的反制关税较为温和,市场密切关注当局新一轮政策动向。如果中国人民银行(PBoC)选择效仿2018年的做法,通过人民币适度贬值来缓冲出口冲击,那么其每日中间价可能会有所上调。然而,尽管年初以来科技板块吸引了资金回流,但如果USDCNY与USDCNH的价差显著扩大,可能会加剧资本外流的担忧。届时,中国决策层可能出台相关资本管制措施,以维护金融稳定并避免市场恐慌。与此同时,在人民币调整的过程中,G10货币的波动性可能大幅上升,影响全球外汇市场情绪。

作为反制手段,中国可能进一步提高对美关税,但这将不可避免地面临供应链调整的挑战,同时贸易紧张局势的升级也将迫使中国加快拓展新的贸易伙伴。若中国企业能够抓住转型机遇,并且中国与欧盟及其他亚洲国家建立更紧密的贸易合作,中国资产的抗风险能力将有所增强。

值得注意的是,中国通常在新关税正式生效前才会宣布具体的反制措施。因此,市场可能要等到4月9日才能获得更明确的政策指引。不过,如果在如此激进的关税环境下,美元仍未能对人民币(或离岸人民币)实现有效反弹,那么美元在G10外汇市场的熊市趋势或将进一步巩固。

与此同时,法国和德国正在推动更为激进的关税反制措施,目标可能对准美国科技巨头,以增强欧盟在谈判中的筹码。此外,欧盟也在考虑对X公司处以超10亿美元罚款,因其涉嫌违反虚假信息法规。这一系列监管和贸易政策的变化,可能对美股科技板块构成额外压力。

综合来看,短期内政策不确定性仍将持续,不仅影响企业和消费者信心,也让市场参与者难以有效定价风险。在此背景下,大多数交易员可能会维持防御性立场,寻求避险资产,直至特朗普政策的不确定性明显下降后,再重新评估市场机会。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:价格徘徊 $5,000 关口,非农与地缘发展成关键变量!

黄金呈现震荡格局,$5,000 为关键水平。地缘风险、央行购金与美元走弱为金价提供支撑,本周美国非农、CPI 和美伊谈判或打破横盘走势。

亚马逊(AMZN)Q4 25财报回顾:营收与云业务稳健,高投入引发股价暴跌!

亚马逊Q4业绩稳健,AWS增长亮眼,但未来高额投入将加大现金流压力,股价承压。相比资本支出的绝对规模,现金回报更受交易员关注。

CBA H1 26财报展望:澳联储重启加息,关注盈利与资产质量

澳大利亚联邦银行(CBA)2026 上半年财报将于 2 月 11 日公布,市场预期谨慎。加息背景下,关注净息差、资产质量、收入结构及股息政策。财报日预期股价波动高于平均,交易员需做好仓位管理。

Palantir(PTLR)Q4 25财报回顾:美国业务强劲,股价压力仍存

Palantir 第四季度业绩亮眼,收入及前瞻指标保持强劲。美国市场增长确定性高,国际业务与舆论压力仍考验股价走势。

黄金展望:价格重挫$1,000,非农能否力挽狂澜?

黄金自历史高点快速回落逾 $1,000,沃什提名美联储主席引发鹰派预期,加上期货保证金上调和地缘局势缓和,短期波动加剧。非农数据将成为市场下一步指引,交易员应关注金价走势与风险管理。

苹果 Q1 26财报解读:iPhone 销售确定业绩,关注 AI战略与成本压力

苹果 Q1 26 财报亮眼:季度营收 1438 亿美元,净利润 420 亿美元,iPhone 销售和服务业务支撑利润。市场关注 AI 战略落地及成本压力对未来增长的影响。