随着年初通胀持续高于预期,澳联储于 2 月 3 日重启加息。在此背景下,澳大利亚联邦银行(CBA)即将于 2 月 11 日公布的 2026财年上半年财报,成为市场关注的焦点。

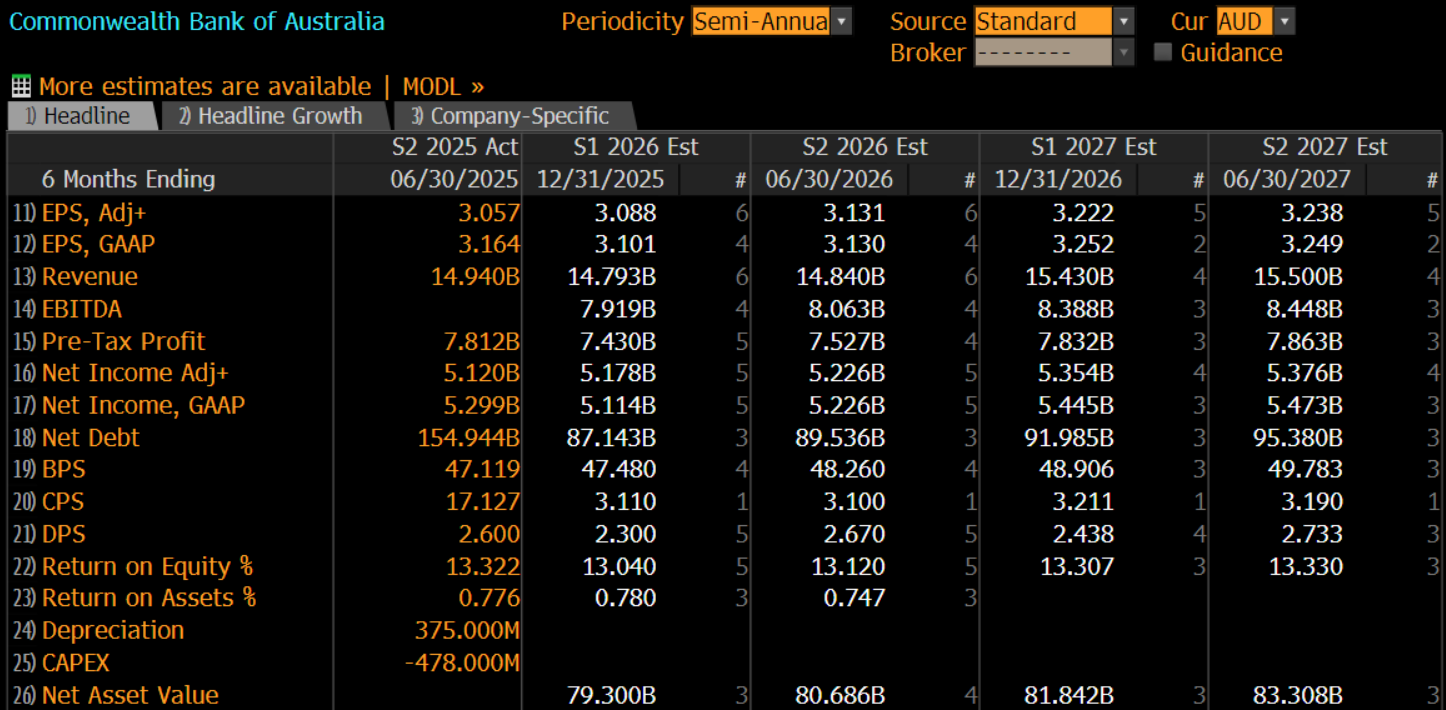

市场共识显示,交易员对 CBA 上半年业绩整体持谨慎态度。调整后每股盈利(EPS)预期为 3.088 澳元,调整后净利润约 51.8 亿澳元,两者均略高于前值。然而,但营收预期为 147.9 亿澳元,低于 2025 年下半年的 149.4 亿澳元,显示收入增长压力存在。

作为澳洲最大的零售银行,CBA 的财报不仅反映其盈利能力,也为市场提供了评估利率变动、资产质量以及股息稳定性的重要依据。

资金轮动与加息预期冲击股价

尽管机构资金持续流入,自 2025 年年中以来,CBA 股价整体承压,自 6 月底高点以来最大回撤超过 20%。

基础资产价格走强、资金轮动至资源板块,是银行股走低的重要原因之一。此外,年底市场对澳联储加息的预期升高,也对以“高品质、低增长”为基础的 CBA 高估值构成了挑战。

财报发布后,若股价重新站稳 100 日均线和去年 12 月高点 163 澳元,上行空间有望进一步打开;相反,如果空头发力,年末低点 150.4 和 147 澳元或将提供支撑。

关注盈利与资产质量

从本质上看,相较于股价快速上升,CBA 更依靠稳定的高股息赢得交易员青睐。在通胀回温和利率环境趋紧的背景下,市场将重点关注加息对盈利和资产质量的影响,包括以下几个方面:

- 净息差(NIM)走势

净息差是银行盈利的核心驱动力。随着 RBA 加息预期升温,贷款利率上行可能提升息差收益,但存款端竞争加剧及市场对息差扩大的担忧仍然存在。因此,财报中管理层对净息差走势的说明、按业务拆解的息差表现,以及对未来定价策略的指引,都值得密切关注。 - 资产质量与坏账准备

贷款损失准备金预计维持低位,但房贷和企业贷款在加息环境下存在潜在压力。交易员将观察不良贷款比率变化、贷款损失准备金增量,以及各类贷款组合表现的分项披露。这将有助于评估未来信贷风险趋势及盈利弹性。 - 收入与成本结构

除利息净收入外,CBA 在支付创新和数字服务领域的布局(如参与万事达代理支付交易)可能为非息收入增长提供新的空间。同时,运营成本和技术投资的变化也将对整体盈利产生重要影响。 - 股息与资本管理

在当前较高估值下,CBA 是否维持稳定分红政策,将直接影响股东回报预期。资本充足率(如 CET1)及其趋势,也将成为评估银行应对未来市场波动能力和资本安全边际的关键指标。

财报日波动放大,交易员做好仓位管理

总体来看,市场对 CBA 2026 年上半年业绩的预期偏向保守,但稳健的基本面、良好的资产质量、多元的盈利模式以及稳定的股息,使其在短期仍具有防守性价值。

在加息背景下,交易员应重点关注管理层对净息差、贷款损失准备金以及股息政策的指引,这将直接影响市场对盈利韧性和估值合理性的判断。

期货市场显示,财报发布当天隐含波动率为 3.35%,明显高于平均水平 0.67%。在高估值环境下,如果盈利不及预期,或财报披露坏账增加、准备金计提超出预期,市场情绪可能迅速波动,触发股价重新定价压力。因此,交易员在财报日需格外关注风险管理与仓位控制。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

台币暴涨:关税示好与美元重估

5月新台币意外大涨,两天飙升近8%,创1988年以来新高,带动亚洲货币联动升值。背后隐藏哪些政策信号?又将如何影响全球贸易与资产配置?

美国经济全景图:关键指标与洞察渠道

作为全球经济的风向标,美国经济的动态与展望时刻牵动着市场的神经。从华尔街的交易大厅到普通美国家庭的餐桌,从跨国企业的战略布局到新兴创业公司的生存空间,经济状况的微妙变化都可能引发连锁反应。

纳指暴涨12.5%:不要过于乐观

在经历了大幅抛售后,纳指迎来了十多年来最大单日涨幅。虽然美国关税政策的消息推动了反弹,但全球经济担忧和贸易紧张局势依然存在。本文将深入分析市场近期走势背后的因素,以及未来可能的走势。

日经指数反弹:短期修复而非趋势反转

自3月末大幅下挫后,日经指数周一出现反弹。尽管短期回升略微缓解市场情绪,但美国加税、全球经济放缓及日本经济脆弱性,仍令投资者忧虑。面对这些不确定因素,市场未来何去何从?

关税重锤砸下,好戏刚刚开场

4月4日,特朗普宣布了比市场预期更为强硬的对等关税措施,刺激避险情绪升温,风险资产遭遇普遍抛售。交易员当前最关心的两大问题是:下一步关税动态如何演变?跨资产的方向性走势能否持续?

对等关税来袭:三大情景解析!

4 月 3 日澳东时间凌晨 6 点(北京时间凌晨 3 点),白宫酝酿多时的对等关税即将生效。