过去一周,黄金整体宽幅震荡。地缘局势反复叠加交易员风险偏好频繁切换,限制了金价的单边走势,而全球央行持续购金以及美元阶段性走弱,为金价下方提供了坚实支撑。

本周,美国1 月非农就业报告与 CPI 将先后公布,同时美伊也将启动第二轮谈判。这些关键事件叠加,或为黄金提供打破震荡区间的条件,交易员需警惕波动加剧风险。

技术面观察:黄金横盘整理,$5,000 是分水岭

黄金上周一度下探至 $4,400 附近,但整体仍运行在 $4,630 至 $5,100 的宽幅区间内。多空力量交替,日线出现较多长实体与长影线,显示日内波动显著放大,振幅普遍超过 5%。

尽管金价上周最终收涨 1.6%,但在当前高波动环境下,更像是资金在重新定价风险,而非多头趋势的明确回归。

周一早盘,金价再度测试 $5,000 一线,使该水平成为短线重要的多空分水岭:

- 若价格能够有效站稳 $5,000,上方 $5,100 将成为确认多头动能占优的重要参考位,趋势交易空间有望重新打开;

- 若价格未能守住 $5,000,黄金大概率延续区间震荡格局,下方 $4,800 及 $4,630 仍是潜在支撑区域。

地缘局势反复,支撑避险需求

上周,围绕美伊是否展开谈判的消息反复发酵。尽管双方最终在阿曼举行会谈,但进展有限。伊朗坚持将议题限定在核问题上,而美国则试图将弹道导弹计划及伊朗对地区武装组织的支持纳入谈判框架。核心分歧短期内难以弥合,双方在谈判之外的立场依然强硬。

与此同时,美国威胁对与伊朗存在贸易往来的国家加征关税。虽然美伊短期内爆发正面冲突的概率不高,但这种“边谈边施压”的策略显著增加了谈判的不确定性,也使避险情绪难以真正退出市场。

在此背景下,叠加俄乌局部冲突持续反复,黄金作为传统避险资产,依然具备资金配置价值。

央行买盘稳定,美元弱支撑黄金

除了短期地缘扰动外,央行持续买入仍是支撑黄金多头的重要力量。截至1月底,中国连续 15 个月增持黄金。考虑到中国外汇储备中黄金占比仍低于全球平均水平,这一增持趋势在可预见的未来仍将延续,为金价提供中期底部支撑。

与此同时,美元指数自上周高点 98 小幅回落,美债收益率自 1 月中旬以来也出现阶段性下行。这在一定程度上为以美元计价的黄金提供额外支撑。

关注美国数据和地缘发展

总体来看,黄金维持宽幅震荡走势。地缘局势反复、央行持续购金以及美元阶段性走软,共同为金价提供支撑。然而,CME 提高保证金、COMEX 净多头连续三周下降,加之缺乏新的重大催化剂,在一定程度上抑制了黄金的上行动能。

中长期看,黄金的最小阻力路径依然向上。但当前市场正处于由经济数据、政策信号和地缘新闻共同驱动的高频波动阶段,对于交易员而言,控制仓位的重要性远大于押注方向。

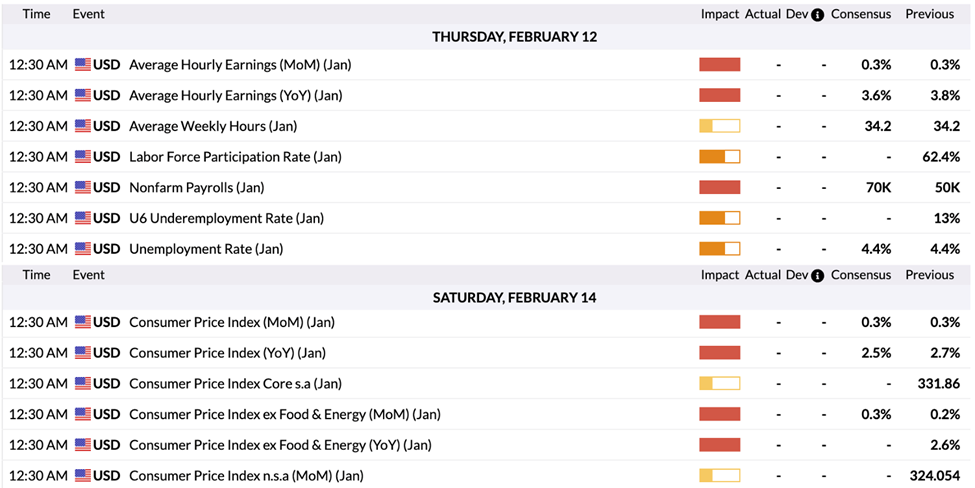

本周市场节奏尤为关键,多项美国重磅数据密集公布。周三的 1 月非农就业报告和周五的 CPI 数据,可能成为短期市场波动的触发点。市场普遍预期新增就业人数将从 5 万回升至 7 万,失业率保持在 4.4%;同期广义与核心 CPI 或小幅回落。

- 若数据整体符合预期,显示劳动力市场依然稳健、通胀温和走低,或强化市场对年中降息的预期,金价短线可能承压;

- 但考虑到此前 ADP 数据低于预期,市场对非农“爆冷”的警惕仍在。若就业明显走弱(新增就业 3-5 万)、失业率上行,同时 CPI 显示通胀粘性仍存,“滞涨”担忧升温,反而可能对黄金形成阶段性支撑。

此外,美联储官员的最新表态,以及美伊第二轮会谈的后续进展,也需要持续关注。任何新的政策或地缘信号,都可能被市场迅速放大并反映在金价之中。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

多图预警:超预期加息或降息是什么,来看发达国家央行利率的预期

利率预期是怎么来的:这些预期都是基于在国外市场可交易或者有市场走势的利率互换市场或债券市场得来的。

黄金的秋天就要闪闪发光?

我们从技术面出发,在TradingView有趣的交互图表上探索黄金的价格走势

黄金市场在呼喊:美联储已经停止加息

对于黄金交易者来说,重要的是认识到交易条件的变化

交易员每周策略手册——能源市场引导情绪

我们关注本周预定的经济数据和美国财报,并质疑鉴于来自中东的流动性消息是否会影响这些事件,或者地缘政治是否会消耗全部注意力和直接情绪。

黄金市场在呼喊:美联储已经停止加息

在一个充满概率的世界里,赌注似乎正朝着黄金多头的方向倾斜。

交易员手册 – 市场正在做央行的工作

主要由于实际利率和美元走高,美国金融状况明显收紧,我们越来越多地认识到市场正在承担央行的重担,并取代了对央行提高政策利率的需要。