•

下周我们将看到来自联邦公开市场委员会(FOMC)、英国央行(BoE)、日本央行(BoJ)、瑞士国家银行(SNB)、挪威银行(Norges Bank)和瑞典国家银行(Riksbank)的政策决定 – 我们应该会从英国央行、挪威银行和瑞典国家银行看到25个基点的加息,尽管市场已经完全定价了这两家北欧银行会加息。如果英国CPI数据(9月20日公布)出现明显下滑,英国央行也可能会维持利率不变,但当前利率互换市场定价加息的概率为70%,则需要有相当大的下行偏差才能证明这一点。

请在这里查看我们的英国央行预览 – https://pepperstone.com/en-gb/market-analysis/playbook-for-the-september-boe-decision

尽管存在这些即将发生的事件风险,但波动性仍然非常低,G10外汇每日高低区间处于今年以来的低点。这是风暴前的宁静,还是只是单纯的平静…?

我们显然不知道,但作为交易者,我们必须适应市场环境和波动率设置。对于许多市场参与者来说,预测何时波动性会激增以及持续的价格区间扩张已经成为一种消遣。

波动性通常是流动性变化的结果,但它也反映了我们定价风险和确定性的信心。目前,随着通胀波动性的下降并且正在成为市场核心主题的增长以极为缓慢的速度发展,没有太多理由对冲风险或购买波动性。

一个可能对风险构成问题的因素是一系列能源标的——原油、汽油、柴油和其他精炼产品的牛市行情。天然气是另一个重要考虑因素,它仍处于一个巨大的筑底模式,但一旦突破,可能会迅速上涨。

许多人都在问,高能源价格要持续多久,央行才会采取行动。目前,美联储将完全忽视原油价格最近的暴涨,等待各种调查中出现更多证据。然而,持续时间确实很重要,能源价格在高位停留的时间越长,对总通胀和家庭/消费者的影响就越大。

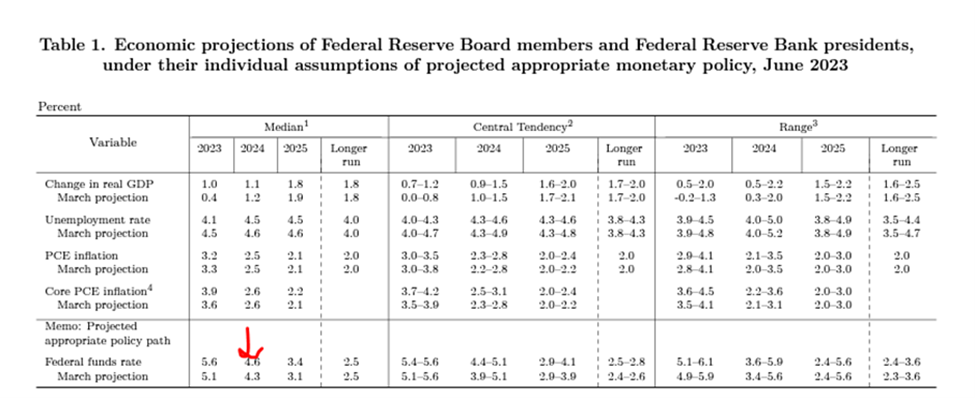

能源价格的飙升确实激发了人们对“维持在高位更长时间”利率设置的预期,即将利率保持在当前水平以便将通货膨胀恢复到目标水平。也许现在为市场灌输这一概念还为时过早,但在美联储的“点”图预测(美联储每季度经济预测中的一项内容)中,各联储成员提供了他们对未来三年联邦基金利率的预测,可能会成为市场波动的一个源头。

实际上,美联储可能通过将中值“点”从4.6%提高到4.9%来暗示加大“更长时间保持高利率”的收紧政策。

考虑到美国利率市场预计明年将下调107个基点,如果美联储利用2024年的“点”来收紧金融状况,可能会导致对2024年的利率下调预期被消除,进而推动美元进一步走高,引发更高的跨资产波动性。正如我所说,这可能还为时过早,但依然是一种风险。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

黄金展望:价格徘徊 $5,000 关口,非农与地缘发展成关键变量!

黄金呈现震荡格局,$5,000 为关键水平。地缘风险、央行购金与美元走弱为金价提供支撑,本周美国非农、CPI 和美伊谈判或打破横盘走势。

亚马逊(AMZN)Q4 25财报回顾:营收与云业务稳健,高投入引发股价暴跌!

亚马逊Q4业绩稳健,AWS增长亮眼,但未来高额投入将加大现金流压力,股价承压。相比资本支出的绝对规模,现金回报更受交易员关注。

CBA H1 26财报展望:澳联储重启加息,关注盈利与资产质量

澳大利亚联邦银行(CBA)2026 上半年财报将于 2 月 11 日公布,市场预期谨慎。加息背景下,关注净息差、资产质量、收入结构及股息政策。财报日预期股价波动高于平均,交易员需做好仓位管理。

Palantir(PTLR)Q4 25财报回顾:美国业务强劲,股价压力仍存

Palantir 第四季度业绩亮眼,收入及前瞻指标保持强劲。美国市场增长确定性高,国际业务与舆论压力仍考验股价走势。

黄金展望:价格重挫$1,000,非农能否力挽狂澜?

黄金自历史高点快速回落逾 $1,000,沃什提名美联储主席引发鹰派预期,加上期货保证金上调和地缘局势缓和,短期波动加剧。非农数据将成为市场下一步指引,交易员应关注金价走势与风险管理。

苹果 Q1 26财报解读:iPhone 销售确定业绩,关注 AI战略与成本压力

苹果 Q1 26 财报亮眼:季度营收 1438 亿美元,净利润 420 亿美元,iPhone 销售和服务业务支撑利润。市场关注 AI 战略落地及成本压力对未来增长的影响。